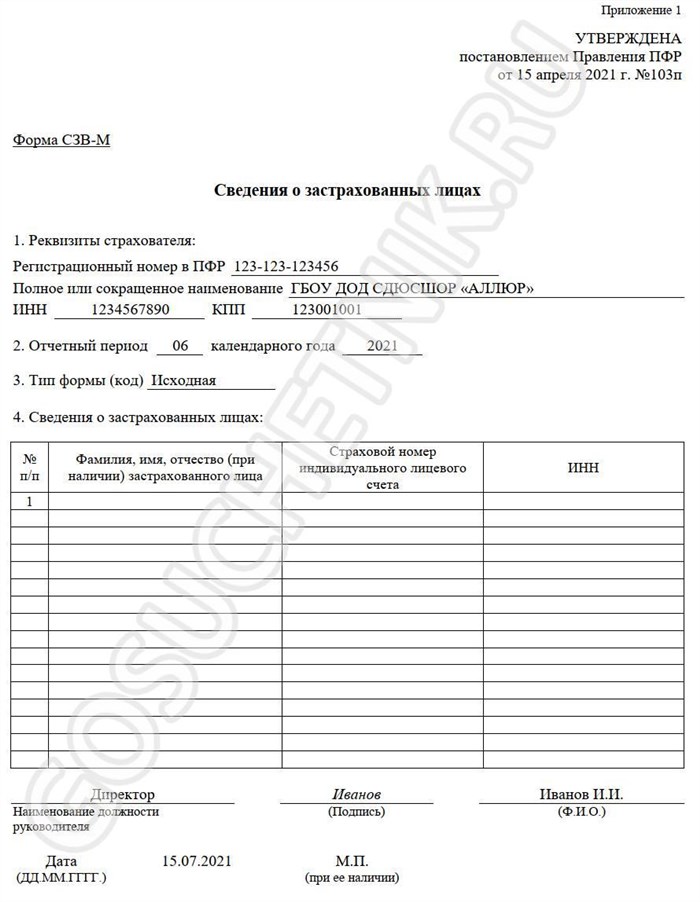

Нужно ли сдавать форму СЗВ-М, если директор работает без трудового договора, и выплата зарплаты не осуществляется?

Нужно ли сдавать форму СЗВ-М, если директор работает без трудового договора, и выплата зарплаты не осуществляется?

Ответ

В ответ на Ваш вопрос сообщаем, что общие правила представления сведений о застрахованных лицах содержатся в ст. 8 Федерального закона от 01.04.1996 N 27-ФЗ. Из п. 1 этой статьи следует, что сведения подаются на лиц, которые работают по трудовому договору или обозначенному в приведенной норме гражданско-правовому договору. Руководители организации — единственные учредители, с которыми такие договоры не заключены, в нем не указаны. На основании этого можно предположить, что к застрахованным лицам закон их не относит.

Однако данное мнение небесспорно. Минтруд России, рассуждая о начислении страховых взносов на выплаты в пользу руководителей организации, являющихся единственными участниками (учредителями), назвал таких лиц застрахованными без оговорки о том, что речь идет о тех, с кем заключен трудовой или гражданско-правовой договор (Письмо от 05.05.2014 N 17-3/ООГ-330).

Кроме того, есть Письмо ПФР от 06.05.2016 N 08-22/6356, где рассматривается вопрос о том, нужно ли представлять сведения по форме СЗВ-М, если у организации (страхователя) нет штатных работников и с руководителем, который является ее единственным учредителем, не заключен трудовой или гражданско-правовой договор. В последнем абзаце Письма Фонд отметил: эти страхователи должны ежемесячно подавать такие сведения о каждом работающем у них застрахованном лице. Указания на то, что ПФР считает руководителя — единственного учредителя, с которым не заключен трудовой договор, застрахованным лицом, в Письме не содержится. Но, проанализировав вывод Письма о том, что страхователь обязан ежемесячно подавать форму СЗВ-М, можно предположить следующее: ПФР отнес такого руководителя — единственного учредителя к застрахованным лицам, в отношении которых представляется данная отчетность. Вместе с тем категорично утверждать это нельзя.

Учитывая неоднозначность рассматриваемого вопроса, полагаем, что по нему требуются дополнительные разъяснения. Рекомендуем обратиться за ними в свой территориальный орган ПФР.

Подборка документов по вопросу

1) Путеводитель по налогам. Практическое пособие по страховым взносам на обязательное социальное страхование

6) Статья: Как отчитаться в ПФР о директоре-учредителе без зарплаты (Калинченко Е.О.) («Главная книга», 2016, N 19) Если с Генеральным Директором не Заключен Трудовой Договор Нужно ли Сдавать Сзв Тд.

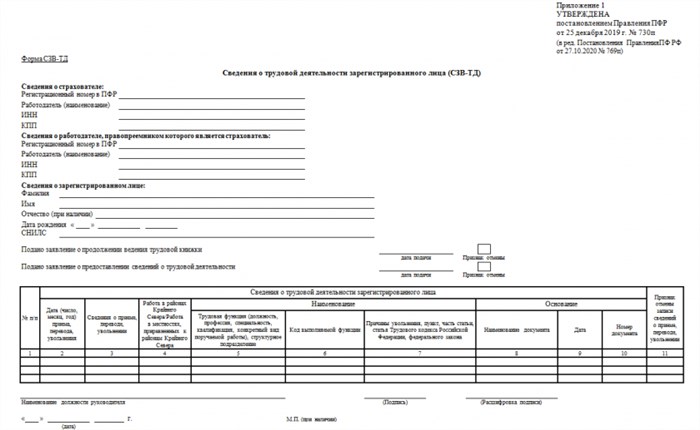

Образец заполнения СЗВ-ТД на генерального директора

Заполнение бланка СЗВ-ТД на директора мало чем отличается от стандартного заполнения отчета.

В январе 2024 года организовано ООО «Булгаков и Ко», единственным учредителем которого является Берлиоз М. В. Он же назначен генеральным директором приказом о вступлении в должность генерального директора № 2 от 15.01.2024. Трудовой договор не заключен, заработная плата не начислялась. До 16 января необходимо представить СЗВ-ТД на Берлиоза М. В.

- Вносим регистрационные данные ООО «Булгаков и Ко», являющегося страхователем: регистрационный номер в ПФР, наименование, ИНН и КПП.

- Указываем сведения о генеральном директоре: Ф.И.О., дата рождения, СНИЛС.

- Обозначаем отчетный период «01» (январь — месяц, в котором Берлиоз М. В. вступает в должность генерального директора) и год «2021».

- Далее заполняем сведения о трудовой деятельности в таблице: дата — 15.01.2024, в графе 3 — «1 — ПРИЕМ», в графах основания указаны данные приказа от 15.01.2024 № 2.

Как видно, сложность состоит лишь в определении необходимости данной процедуры, нежели в самом заполнении формы.

Формировать ли СЗВ-ТД на сотрудников, оформленных по договорам гражданско-правового характера, читайте в нашем материале.

С июля 2024 года будет применяться новый бланк формы СЗВ-ТД. Актуальный бланк вы можете скачать в начале нашей статьи

Актуальных разъяснений на вопрос, сдавать ли СВЗ-ТД на единственного генерального директора, пока нет. Однако, рассмотрев данный вопрос в нашей статье, мы пришли к выводу, что безопаснее сдавать. Заполнение СЗВ-ТД на генерального директора не представляет сложности. Нужен ли Трудовой Договор с Директором Единственным Учредителем и Подавать Сзв Тд.

Единственный учредитель и директор в одном лице

Единственный учредитель и директор в одном лице – типичная картина для малого бизнеса. Более того, вывод на прибыль стартапа часто требует от руководителя год или даже больше вкладывать в его развитие труд и деньги, не получая ничего взамен.

В такой ситуации выплата директору зарплаты – роскошь, которую не все могут позволить себе. Роскошь платить страховые взносы с зарплаты, вести кадровый учет и сдавать огромное количество «зарплатной» отчетности.

Между тем, в уже состоявшемся бизнесе хочется принципиально иного – социальных гарантий (больничных, отпусков), формирования пенсионных накоплений, ежемесячной зарплаты. Это преимущества трудового договора.

Нужно ли заключать трудовой договор и выплачивать зарплату, если в вашей компании — единственный учредитель и директор в одном лице? К сожалению, на этот вопрос не найти единого официального ответа. И если вы пришли сюда за точным «да или нет», то я вас сразу разочарую.

Между тем есть и преимущества – использовать ситуацию так, как вам выгодно. Причем в обоих случаях, руководствуясь нормами законодательства.

Трудовой договор с единственным учредителем

Все официальные источники, кто призван разъяснять спорные вопросы – Роструд, Минфин, внебюджетные фонды, суды – как капризные барышни выдвигают противоположные точки зрения. Причем со ссылками на законодательство. Что не мешает им через некоторое время менять свою позицию на противоположную.

Кстати, письма Роструда и Минфина не являются нормативно-правовыми актами, содержат только разъяснения и мнения и законной силой обладать не могут.

Выше мы кратко уже обозначили причины, по которым трудовой договор с единственным учредителем может быть выгодным, повторим:

Примеры мнений чиновников против заключения трудового договора: письма Роструда от 06.03.2013 № 177-6-1, от 28.12.2006 г. № 2262-6-1, письмо Минфина от 19.02.2015 № 03-11-06/2/7790, письмо Минзравсоцразвития от 18 августа 2009 г. № 22-2-3199. Вот их аргументы:

В п. 3 ст. 182 ГК РФ сказано, что договор, подписанный один и тем же лицом с двух сторон, не имеет юридической силы. Но положения этой статьи не распространяются на трудовые отношения, это гражданское законодательство.

Трудовой договор директора с самим собой или с фирмой?

Какие аргументы в свою пользу можно привести, если вы единственный учредитель и директор в одном лице и хотите заключить трудовой договор?

- Стороны трудового договора разные – директор как физическое лицо и организация как юридическое лицо. Известно, что юридическое лицо обладает своей собственной правоспособностью и выступает в правоотношениях от своего имени, а не от имени своих учредителей. Поэтому трудовой договор директора «с самим собой» возможен.

- Глава 43 ТК, на которую ссылаются чиновники, описывает отношения с руководителем, который не является учредителем. В самом же ТК нет запрета заключить трудовой договор с единственным учредителем. И даже в ст.11 среди лиц, на которых трудовое законодательство не распространяется, директор-учредитель не поименован.

Косвенно подтверждает возможность заключить трудовой договор с единственным учредителем законодательство о страховании. Так, например в п.1 ст.7 закона №167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в РФ» мы найдем, что застрахованными лицами являются «работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями)». Директор не Учредитель Без Трудового Договора Нужно ли Указывать в Сзв тд.

Пример

Бухгалтер или директор отправился в длительный неоплачиваемый отпуск. Включать ли информацию о них в отчет?

Да, включайте. Отпуск без сохранения заработка не прерывает и не прекращает трудовых взаимоотношений. Следовательно, подайте СЗВ-М, если директору не начисляется зарплата.

Подайте отчетность, даже если деятельность компании приостановлена и в штате числится один руководитель — единственный учредитель, который отправлен в длительный неоплачиваемый отпуск. А если, например, руководитель уволится, то в ПФР подается нулевая форма.

Отличие нулевой от обычной формы заключается в том, что в ней не указывается информация о застрахованных лицах. Все остальные данные по организации необходимо ввести.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Мнение Минфина об оформлении трудовых отношений с директором — единоличным учредителем

Чиновники Министерства финансов еще в письме от 15.03.2016 N 03-11-11/14234 заявили, что работа гендиректора без трудового договора не свидетельствует об отсутствии трудовых отношений. Даже если руководитель сам учредил фирму и единолично ею управляет, работником он все равно является, просто отношения закреплены не договором, а решением единственного учредителя — самого директора. Эту позицию подтверждает письмо Роструда от 06.03.2013 N 177-6-1. Есть также судебное решение, признающее единоличного учредителя — директора застрахованным лицом (Определение ВАС РФ от 05.06.2009 N ВАС-6362/09 по делу N А51-6093/2008,20-161). В этом деле суд обязал ФСС выплатить положенное директору пособие, хотя ТД с ним не оформлялся. Как застрахованное лицо директор должен подавать за себя отчетность СЗВ-М в ПФР, даже при работе без ТД.