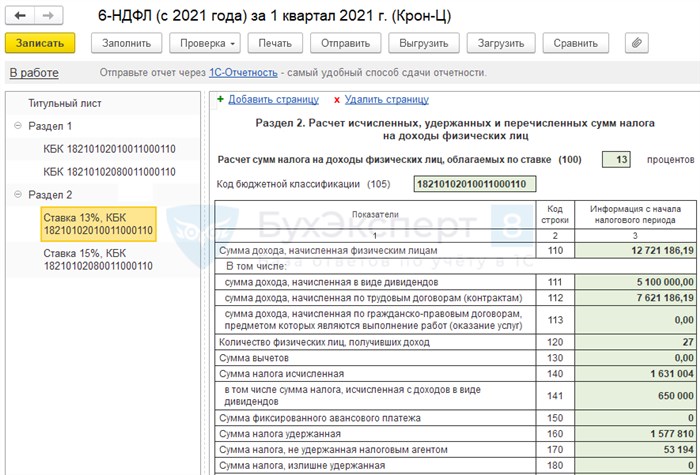

Данные в Разделе 2 отчета 6-НДФЛ

Раздел 2 отчета 6-НДФЛ заполняется также, как и Раздел 1 в новом разрезе – по КБК.

Информация Раздела 2 новой редакции 6-НДФЛ похожа на данные, которые отражаются в Разделе 1 действующей версии отчета.

Здесь из нового — это то, что в отчете заполняется отдельная строка по суммам доходов, начисленных по трудовым договорам (строка 112).

и по суммам доходов, начисленных по договорам ГПХ за выполнение работ (оказание услуг) (строка 113). Как Заполняется Строка 020 в 6 НДФЛ.

6-НДФЛ — строка 120: какую дату ставить в расчете за 2 квартал

Пандемия коронавируса существенно повлияла на экономику страны. Президентскими указами отрезок времени с 30-го марта по 8-е мая 2024 объявлен нерабочим, что означает невозможность отражения в стр. 120 Расчета 6-НДФЛ даты перечисления налога в этом периоде. Поэтому срок уплаты НДФЛ, совпадающий с нерабочими днями, фигурирующий в строке 120, переносится на первую рабочую дату после окончания нерабочего периода и нерабочих праздничных дней 9-11 мая, то есть, на 12 мая 2024 (п. 7 ст. 6.1 НК РФ). Такое отражение срока уплаты актуально для компаний, не осуществлявших деятельность в означенном периоде, но выплачивавшим персоналу зарплату.

Для предприятий, на которые Указы Президента о нерабочих днях не распространялись, и функционировавших в прежнем нормальном режиме, дата перечисления налога не переносится – срок уплаты НДФЛ датируется днем, следующим за датой выплаты зарплаты или последним днем месяца, если это оплата отпусков или больничных пособий (письмо ФНС России от 15.05.2024 № БС-4-11/[email protected]).

Пример 1. Строка 120 в 6-НДФЛ: как заполнить работавшим в марте-мае

В связи со спецификой производства компания работала в нерабочие дни 30 марта-8 мая 2024 г. в обычном режиме.

03.04.2024 была выплачена зарплата за март – 400 тыс. руб., с которой удержан налог 13% — 52 тыс. руб. Соответственно, в стр. 100 будет отражена дата фактического получения дохода – 31.03.2024, дата удержания НДФЛ (стр. 110) – 03.04.2024, а срок уплаты НДФЛ по стр. 120 — 06.04.2024 (т.к. 4 и 5 апреля – суббота и воскресенье).

Также 03.06.2024 был оплачен больничный (20 000 руб.) и с него при выплате удержан НДФЛ (2600 руб.). Соответственно, дата 03.06.2024 будет указана по стр. 100 и 110, а 30.06.2024 – срок уплаты налога с больничного пособия (стр. 120). Никаких преференций по продлению срока уплаты НДФЛ этой фирме не полагается.

Во 2-м квартале предприятие вело обычную деятельность, начисляя и выплачивая зарплату за апрель и май персоналу и перечисляя с нее НДФЛ. За апрель зарплата перечислена 6 мая, за май – 3 июня 2024 г.

Таким образом, для субъектов, на которые не распространялись Указы о нерабочих днях и которые вели деятельность в этот период, строка 120 в 6-НДФЛ будет отражать обычный срок уплаты налога. Что Включается в Строку 020 6 НДФЛ.

Правильное заполнение строки 090 в отчете 6 НДФЛ

В строке 090 отчета по форме 6 НДФЛ налоговый агент отражает показатели обязательного подоходного сбора, возвращенного сотрудникам. В каких случаях это делается и как правильно заполнить данную ячейку.

Что отражается в этой строке

Как заполнять эту строку, в зависимости от способа налогообложения. Ячейка под номером 090 последняя в разделе 1 расчета по форме 6 НДФЛ. Как и весь раздел, заполняется нарастающим итогом с начала календарного года и до конца отчетного периода. Порядок заполнения тот же, как и раздела 1.

Расшифровывать указываемое здесь значение по ставкам подоходного налога не надо, поэтому туда входит равный показатель. В отличие от строчек 010 – 050, оно встречается только один раз в декларации.

Число, какое указывается в ячейке – показатель, отражающий сумму НДФЛ, которую работодатель, в лице налогового агента, вернул работнику – налогоплательщику.

В ст. 231 НК РФ сказано, что если наниматель, высчитал с трудящегося по неизвестной причине лишний подоходный сбор, значит он обязан вернуть сумму, соблюдая при этом следующий порядок:

- Обязательное уведомление работника о факте излишнего исчисленного налога. Оно будет приложением к отчету;

- работник пишет письменное заявление на имя нанимателя с просьбой о возврате излишне удержанного с него обязательного подоходного сбора;

- если физическое лицо меняет статус с нерезидента на резидента, то возврат делает не работодатель, а орган ФНС. Процесс происходит в заявленном порядке.

Как правильно сформировать показатель по строке 090

- При заполнении строки 090 отражается сбор, вернувшийся работникам с излишнего взыскания за отчетный период;

- также учитываются значения, возвращенные в прошлом отчетном периоде;

- налоговые вычеты, которые применяются к конкретным рабочим, в строку 090 6 НДФЛ не попадают;

- если сбор будет возвращать ФНС, а не агент, то последний этот показатель в ячейке не отражает.

Но, в ситуации, когда лишнее значение удержано работодателем, а возврат делает ФНС, предусмотрен следующий порядок:

На заметку! Если рабочий написал заявление на предоставление вычета, а работодатель этого не сделал, значит он удержал с сотрудника лишнюю сумму сбора. Тогда возврат будет отражаться в строке 090 в 6 НДФЛ.

Например, сотрудник вправе на имущественный вычет. Соответствующие бумаги принес только в апреле. В ячейке 030 отражают значение предоставляемого вычета, но с того периода, в котором работодатель получил документальное подтверждение.

Имущественный вычет, по общему правилу, предоставляется с начала года. Но, обязанности по подаче «уточненки» в период с января по апрель у нанимателя не возникает. Впервые вычет будет отражен в отчете за полугодие. Исправлять расчет за 1 квартал не нужно.

В ячейке 070 отражается тот НДФЛ, который работодатель удержал в текущем периоде, а потом вернул работнику. Это же значение показывается и в строке 090 6 НДФЛ.

На ту сумму налога, возвращенную налоговым агентом конкретному работнику, работодатель уменьшает текущие платежи по сотрудникам. Но в ячейках 070 и 140 указывают налог с заработной платы.

Получится так, что показатель удержанного налога будет больше показателя, перечисленного в бюджет. Контрольные соотношения будут разделяться. Это не считается правонарушением, и санкции не могут возникнуть. Что Отражается в Строке 020 6 НДФЛ.

6 НДФЛ с 2024 года: пример заполнения и сроки сдачи

В организации два работника, заработная плата каждого составляет 3 млн рублей в месяц. Организация выплачивает заработную плату за январь 03.02.2024, за февраль – 03.03.2024, за март – 03.04.2024. Наряду с заработной платой организацией одному из работников произведены следующие выплаты: оплата отпуска за февраль (1 млн рублей) 05.02.2024, пособие по временной нетрудоспособности (50 000 руб.) – 10.02.2024. Расчет 6-НДФЛ за I квартал 2024 года следует заполнять так.

Раздел 1 стр. 001 (по доходам в пределах 5 млн руб. по ставке 13 процентов):

- в поле 010 — 182 1 0100 110;

- в поле 020 — 1 300 000;

- в поле 021 — 04.02.2024;

- в поле 022 — 780 000 (НДФЛ с заработной платы за январь);

- в поле 021 — 01.03.2024;

- в поле 022 — 136 500 (НДФЛ с оплаты отпуска и пособия по временной нетрудоспособности);

- в поле 021 — 04.03.2024;

- в поле 022 — 383 500 (часть НДФЛ с заработной платы за февраль с общей суммы дохода до 5 млн рублей).

Раздел 2 стр. 003 (по доходам в пределах 5 млн руб по ставке 13 процентов):

- в поле 100 указывается 13;

- в поле 105 — 182 1 0100 110;

- в поле 110 — 10 000 000 (заработная плата за январь, оплата отпуска, пособие по временной нетрудоспособности и часть заработной платы за февраль);

- в поле 112 — 10 000 000;

- в поле 120 — 2; в поле 140 — 1 300 000;

- в поле 160 — 1 300 000.

- в поле 100 указывается 15;

- в поле 105 — 182 1 0100 110;

- в поле 110 — 9 050 000 (часть заработной платы за февраль и заработная плата за март);

- в поле 112 — 9 050 000;

- в поле 120 — 2; в поле 140 — 1 357 500;

- в поле 160 — 457 500.

- Состав новой 6-НДФЛ

- Создание в ЗУП 3 6-НДФЛ, применяемой с 2024 г.

- Данные в Разделе 1 отчета 6-НДФЛ

- Данные в Разделе 2 отчета 6-НДФЛ

- Приложение №1 к годовому отчету 6-НДФЛ (замена 2-НДФЛ)

Любая организация использует наем работников и выплачивает им заработную плату, как доход, т. е. является налоговым агентом. Полученная выгода облагается налогом на доходы физических лиц (НДФЛ). Разберемся, для чего нужна декларация 6-НДФЛ?

Это обязательный отчет в целом по организации или ИП, где видно суммарные налогооблагаемые доходы и их перечисления.

То есть контролеры сверяют правильность начисления и своевременность перечисления налогоплательщика, чтобы выявить ошибки или недобросовестного налогоплательщика.

Расчет предоставляется в районную инспекцию и заполняется нарастающим итогом с начала отчетного года.

На предприятиях, где работают меньше 25 человек, допускается сдать отчетность в бумажном варианте.

Требования по заполнению формы «Расчет сумм налога на доходы физических лиц исчисленных и удержанных налоговым агентом» описывает Приказ ФНС РФ от 14.10.2015 №ММВ-7-11/.

Декларация заполняется за квартал, полугодие, 9 месяцев, год нарастающим итогом.

Правильное заполнение 6-НДФЛ включают в себя обязательные требования:

- заполнение полей в направлении слева направо от края;

- если заполнение содержит пустое значение, слева ставится «0», остальные ячейки прочеркиваются (при заполнении вручную);

- печатать декларацию только на одной стороне листа;

- заполняется ручкой черного, синего, фиолетового цвета, но не цветной;

- степлером не скреплять.

Итоги

Строка 021 (ранее стр.120) в 6-НДФЛ формируется по общим правилам заполнения раздела 1 формы. При внесении информации в нее следует учитывать новый порядок включения НДФЛ в первый раздел — по дате удержания налога, независимо от срока перечисления, а также нюансы определения крайней даты для платежа в бюджет по НДФЛ с учетом норм ст. 223, 226 и 6.1 НК РФ.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

| Отчетный период | Крайний срок сдачи |

| За I квартал | 04.05.2016 г. (перенос с 30.04.2016 г.) |

| За полугодие | 01.08.2016 г. (перенос с 31.07.2016 г.) |

| За 9 месяцев | 31.10.2016 г. |

| По итогам 2024 года | 03.04.2017 г. (перенос с 01.04.2017 г.) |